Q. 40대 초반의 맞벌이 부부입니다. 적지 않은 벌이임에도 늘 빠듯함을 느낍니다. 한창 아이들이 클 때라 돈도 많이 드는 거라고 위안해보지만 잘 하고 있는 것인지 확신이 서지 않습니다. 일 년 내내 적자에 시달리다 연말에 메꾸고, 다시 마이너스가 반복되는데 어떻게 하면 이 구조를 바꿀 수 있을까요?

30~40대는 결혼과 출산이라는 큰 숙제와 함께 부모로부터 벗어나 완전한 독립을 이루고 ‘부양’이라는 막중한 책임도 갖게 되는 때다. 이 시기에는 여러 가지 숙제가 많다. 결혼은 ‘결혼식’과 ‘신혼여행’이라는 형식을 갖추는데도 최소 몇 백만 원이 든다. 거기다 가정의 터전인 ‘집’을 마련하고, ‘혼수’로 집을 채우는 데에는 최소 몇 천만 원에서 억 단위의 큰돈이 필요하게 된다. 허니문이 끝나면 아이를 갖고, 낳고, 첫 돌을 지내는 과정마다 못해도 몇 백만 원씩의 목돈이 든다. 아장아장 걷는 발걸음마다 만 원짜리를 밟고 가는 것 마냥 필요한 것도 많고, 해주고 싶은 것도 많아진다. 단출했던 미혼시절과 비교가 되지 않게 갑작스레 커진 지출 규모와 빈번한 목돈지출은 자칫하면 ‘어떻게든 되겠지…’라며 돈 관리를 소홀히 하거나 포기하게 만든다.

하지만 매일매일 쓰지 않으면 안 되는 것이 돈인 만큼, 이러한 막연한 낙관이나 무기력은 불안감만 키운다. 쓰면서도 불안하고 쓰고 난 뒤에도 불편한 감정을 남기지만, 어디에서부터 무엇을 고쳐야할지 몰라 문제가 반복되는 상황을 ‘재무적 무력감’이라고 한다. 신용 사용을 중단하고 싶은데 잘 되지 않는다거나 예산을 세워 지출을 통제하려 해도 며칠 못가 흐지부지 그만두게 된다면, 그러면서도 돈 걱정이 습관처럼 이어진다면 재무적 무력감을 의심해 볼 필요가 있다.

사례자의 고민에서도 나타나듯이 적자 흐름이 연말 성과급으로 메꿔지고 다시 비슷한 문제가 반복되는 것은 잦은 목돈지출과 소득변동이 있는 30~40대의 재무적 특성에 대한 이해 부족과 재무적 무력감이 작용한 것으로 보인다.

계획 빡빡하게 짜되 예비비 남길 것

그렇다면 어떻게 해야 이 구조를 바꿀 수 있을까? 첫째, 지출계획을 빡빡하게 짜되, 예비비를 반드시 포함시킨다. 지출을 통제하기 위해서는 약간 여유가 없다 싶을 정도가 좋다. 너무 무리하게 허리띠를 졸라매는 목표를 세우면 하루 이틀만에 포기하기 십상이다. 현재 쓰는 돈에서 10~15% 가량을 줄여 예산을 세우고 일주일씩 나눠 생활비 예산을 정하고 여기에 맞춰 쓰는 연습을 해보자.

예산을 세울 때는 반드시 예비비를 포함시키는 것이 좋다. 그리고 평소에 사용하는 생활비 통장과는 분리해 남겨둬야 한다. 예비비의 목적은 말 그대로 예산을 세울 때 생각하지 못하고 지나쳤던 누락된 지출이나, 갑자기 발생한 돌발적인 지출에 대비하기 위한 것이다. 아무리 달력을 펼쳐 놓고 꼼꼼히 일정을 확인하며 예산을 세워도 늘 예상하지 못했던 이벤트가 생기기 마련인 만큼, 이럴 때를 대비해 약간의 여유자금을 미리 떼어 놔야 계획했던 예산을 지킬 수 있다.

가급적 정해진 생활비 안에서 이리저리 충당해보고 불가피할 경우 신용카드 대신 예비비를 사용하면 다음 달 지출에 신용카드 결제액이 늘어나는 부담을 없앨 수 있고 계획했던 예산도 지킬 수 있다. 예비비는 일주일 생활비 정도를 준비하고 사용하지 않았을 경우 다음 달로 이월시키면 된다. 단 예비비를 생활비 통장에 넣어두고 쓰는 것은 절대 금물이다. 넉넉한 잔액으로 지출통제가 안되기 쉽다.

지출을 통제하기 위해서는 통장을 나누는 것이 반드시 필요하다. 가급적 급여통장, 생활비 통장, 예비비나 남은 생활비를 모아두는 통장(단기비상금 통장)을 구분해서 사용하는 것이 좋다. 어려울 경우 생활비 통장만이라도 반드시 분리하자. 한 달 단위나 일주일 단위로 생활비를 결산한 후 남은 돈은 단기 비상금 통장으로 옮겨 놓는 것이 좋다. 남는 생활비를 따로 모아야 예산을 적절하게 짰는지 평가해 볼 수 있고 들쭉날쭉 지출도 예방할 수 있다.

매번 생활비가 남는다면 너무 여유 있게 짠 것은 아닌지, 또는 매번 예비비를 끌어다 쓴다면 너무 무리하게 예산을 세운 것은 아닌지 평가해봐야 한다. 일부러 힘들게 절약하기 위해 애써야 할 필요는 없다. 돈 관리의 목적은 뜻한 바에 따라 돈의 가격보다 더 가치 있게 쓰기 위한 것이다. 대신, 꼭 써야 할 돈인데 생활비가 부족하다면 단기 비상금 통장에서 꺼내 쓸 수 있다. 번거로운 과정이지만 이렇게 함으로써 돈을 쓰기 전 한 번 더 생각하고 낭비되는 지출을 줄일 수 있다.

비정기 지출 예측하고 단기저축 늘려야

둘째, 비정기 지출을 적극적으로 예측한다. 양가 부모님과 부부 생일만 따져도 두 달에 한번 꼴이다. 여기에 명절과 결혼기념일, 어버이날이나 어린이날, 가족 기념일 등을 포함시키면 챙겨야 할 경조사도 매달 있는 셈이다. 자동차 보험 갱신이나 세금 납부, 여름휴가나 겨울방학 등 시기마다 필요한 지출이 있다. 예산을 세울 때 매달 반복되는 지출만이 아니라, 이러한 비정기 지출도 적극적으로 예측해 돈을 반영해야 한다. 그렇지 않으면 신용카드를 사용하기 쉽고 생각보다 큰돈을 쓰기 쉽다. 고정 지출이나 생활비에 비해 이런 비정기 지출은 월마다 편차가 커서 미리 조금씩 저축하듯 준비해두는 것이 좋다. 상여금이나 성과급 같은 비정기 수입을 따로 모으거나, 매달 일정금액을 떼 모아서 쓰는 것도 좋다.

셋째, 장단기 저축을 구분하고 단기저축을 충분히 해야 한다. 요즘은 대부분 맞벌이를 하는 만큼, 결혼하면 수입이 두 배로 늘어난다. 반면 매달 나가는 생활비는 혼자 살 때와 별반 다르지 않다. 하지만 곧 임신과 출산으로 일시적으로 맞벌이가 중단되고 다시 일을 시작할 때는 아이와 관련한 돌봄 비용이 증가하게 된다. 수입이 늘고 지출이 적어 여유로운 시기는 길어야 1~2년 정도이고 그 이후로는 일시적인 소득 감소와 지속적인 고정 지출 증가가 나타난다. 하지만 생애 전체로 볼 때 자녀가 초등학교에 들어가기 전까지의 기간이 그나마 저축을 가장 많이 할 수 있는 시기이기도 하다.

따라서 이 시기에는 자녀 교육비나 주거 확장을 위한 자금과 같이 장기적인 목적자금에 대한 꾸준한 저축과 함께 그때그때 필요한 목돈지출(출산자금, 첫돌, 양가 부모님 환갑/칠순, 이사비용, 가전제품 구입 등)을 위한 단기저축이 중요하다. 미혼시기에는 결혼자금, 주거마련자금 등 목적자금을 위한 저축이 70%이고 소비를 위한 단기저축이 30%였다면, 3040시기에는 단기저축이 70%, 장기저축이 30% 정도가 된다. 소소히 일어나는 목돈지출을 위한 저축이 없다면 결국 신용 사용이 늘어 만성적으로 생활비가 부족해지는 악순환이 발생한다. 따라서 1~3년 정도의 적금통장을 사용시기와 목적에 맞게 만들어 쓰고, 다시 모으는 습관을 만들도록 한다.

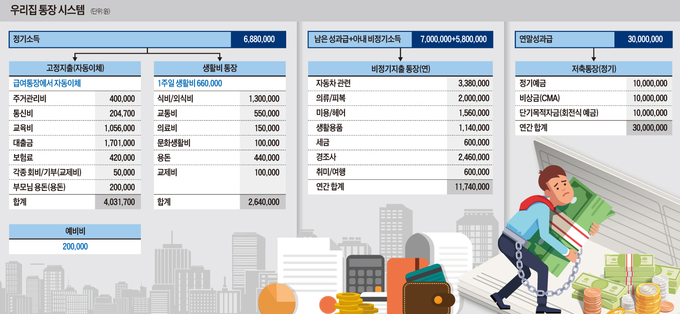

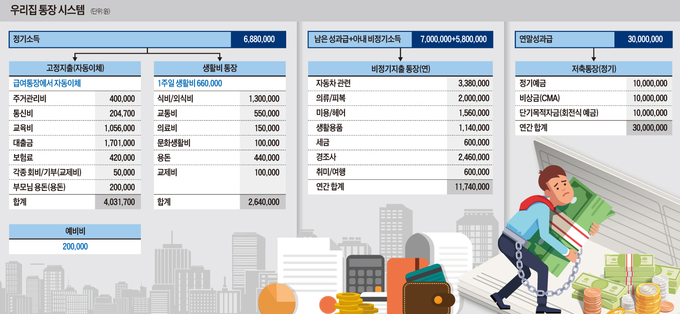

사례자의 현금흐름을 살펴보면, 평균적인 현금흐름 상은 오히려 매월 70만 원씩 저축이 가능한 것으로 나타나지만 체감 현금흐름은 매달 1~200만 원 가량 적자가 난다. 이유는 남편의 비정기 수입인 연말 인센티브가 너무 크기 때문이다. 매년 연말에 들어오는 3000만 원 가량의 금액으로 1년 동안의 적자를 메꾸고 다시 1월부터 마이너스가 시작되는 구조다. 이를 개선하기 위해 우선 연말에 마이너스 통장을 정리하고 남은 700만원과 아내의 비정기 수입은 비정기 지출 통장에 넣고 각종 경조사와 자동차 보험, 세금과 같은 비정기 지출을 충당하기로 했다.

매달 정기 수입 내에서 정기지출을 감당하기 위해 고정지출 중 비중이 높은 보험료는 중복되거나 과다하게 가입된 부분을 줄여 42만 원(월 소득의 7% 이내)으로 조정하고, 마이너스 통장도 해지해 추가적인 신용사용과 함께 금융 비율을 줄였다. 신용카드는 남편과 아내 각각 1개씩만 남긴 후 모두 해지하고 가급적 갖고 다니지 않고 관리비나 통신비 같은 고정 지출을 이체하는 용도로만 사용하도록 했다. 다소 풍족하게 사용했던 용돈과 교제비도 조정하고, 매주 장보던 습관도 바꿔 필요할 때마다 조금씩 사서 소비함으로써 낭비되는 식재료와 부대비용을 줄였다.

상담 후 1년 동안의 목표는 신용카드를 사용하지 않고 매월 정기소득 내에서 지출하고 남편의 연말인센티브를 모두 저축하는 것으로 잡았다. 자녀와 주택이전을 위한 장기저축과 비상금, 내후년에 있을 양가 부모님 경조사와 관련한 목돈 지출을 위해 나눠 저축하기로 했다. 보통 정기예금은 만기 이전에 찾아 쓰면 약정한 이율을 받을 수 없기 때문에, 회전식 정기예금으로 가입해 필요한 시기에 찾아서 쓸 수 있도록 했다. 회전식 정기예금은 회전주기(보통 3개월)마다 이자가 정산되기 때문에 중간에 필요한 만큼 찾아 써도 예치 기간에 따른 이자를 손해 보지 않는다. 예산에 맞춰 쓰는 습관이 생기면 다음 해부터는 매달 적은 금액이라도 정기적금에 가입해 단기적으로 필요한 목돈을 마련할 수 있을 것이다.