Q. 신학기가 되면 새로 만날 아이들에 대한 기대와 설렘으로 긴장도 되고 가슴도 뛰는 초임교사입니다. 학기 초 반 아이들의 특성을 파악하고 학급 운영의 원칙과 계획을 세우는 게 중요한 것처럼, 이제 막 돈을 벌기 시작하고 해야 할 일이 많은 새내기 교사는 어떻게 돈 관리를 하면 좋을지 궁금합니다.

어떤 직장인이든 월급을 받기 마련이고, 이 월급은 쓰거나 모으거나 두 가지의 흐름을 가진다. 돈 관리를 해야 한다고 생각하는 사람은 대부분 저축을 먼저하고 남은 돈을 쓴다. 그렇지 않은 경우 쓰고 남은 돈을 저축하지만, 모든 월급의 흐름을 따져보면 쓰는 것이다. 저축도 마찬가지다. 결혼자금이든 주거 마련 자금이든, 노후자금이든, 여행을 위한 것이든, 언젠가는 쓰기 위해 필요한 돈을 모으는 것이다. 다만 지금 쓰는 것이냐 나중에 쓰는 것이냐의 차이가 있을 뿐이다. 하지만 이 간단한 두 가지 흐름을 잘 파악하고 있는 사람은 별로 없다. 매년 반복되는 일임에도 얼마나 쓰고 있는지 얼마나 모으고 있는지 잘 모른다.

왜 그럴까? 첫 째는 들어오는 돈이 일정치 않아서고 두 번째는 돈을 쓰는 방법이 너무 복잡하고 다양하기 때문이다. 월급이 매달 같은 액수가 들어오는 직장인은 드물다. 성과급이나 상여, 혹은 명절이나 수당 등으로 들어오는 돈이 달라진다.

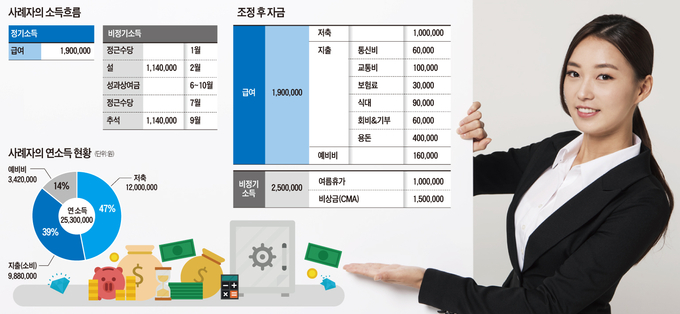

사례자의 경우, 연차가 더해질수록 비정기소득의 비중이 높아지면서 정기소득과 월 평균소득 간의 차이가 커지게 된다. 평균소득을 기준으로 예산을 세울 경우 무리한 계획이 되기 십상이다.

뿐만 아니라 현금, 체크카드, 신용카드, 휴대폰 소액결제, 계좌이체, 간편 지불 등 돈을 쓰는 방식도 다양하다. 현금은 당장 지갑의 돈이 없어지고, 체크카드는 통장의 잔액이 줄어들지만, 신용카드는 나중에 한 번에 내야한다. 일일이 기억하거나 여러 장인 카드의 총 사용액 합계를 내보는 일은 거의 없다. 그러다보니 결국 통장정리를 해도, 얼마나 썼고 얼마를 모았는지 파악하기 쉽지 않다. 들고 나는 복잡한 숫자들이 한데 뒤섞여 보기만 해도 ‘많이 썼네, 아껴야 겠네’ 하곤 치워버리기 일쑤다.

월급관리를 위한 첫걸음은 통장 구분이다. 돈이 들어오는 급여통장과 나가는 지출통장을 구분하기만 해도 쓰는 돈과 모으는 돈의 흐름을 파악하기 쉬워진다. 지출통장을 구분하면 강제적으로라도 지출예산을 세우게 된다. 월급이 들어오면 지출통장에 쓸 돈 50만원을 이체해야하기 때문이다. 부족하면 추가적으로 20만원 더, 이런 식으로 급여통장에서 지출통장으로 옮겨서 쓰면, 급여통장만 정리해도 한 달간 지출통장으로 빠져나간 금액이 얼만지 쉽게 파악할 수 있다.

저축도 마찬가지다. 급여통장에서 정기적으로 저축통장으로 자동이체를 설정하면 강제저축을 할 수 있을 뿐 아니라 목표한 금액을 만들기도 쉽다. 급여 통장과 지출 통장을 분리하면, 급여 통장에 남는 돈이 생기기도 한다. 자유적금으로 따로 모으거나, 여행이나 쇼핑과 같이 필요한 곳에 지출할 수 있다.

싸다고 사재기하는 습관 버려야

스스로 돈을 벌기 시작하면 비로소 부모의 간섭이나 잔소리 없이 마음대로 돈을 쓸 수 있게 된다. 20~30대의 경우 지금 아니면 언제 쓸 수 있겠냐는 마음도 있다. 사실 결혼하고 아이가 생기면 나를 위해 쓰는 돈은 줄어들 수밖에 없다. 여기에 덧붙여, ‘싸게’ 산다는 착각까지 더하면 ‘과잉 소비’가 되기 일쑤다. 대부분의 사람들은 ‘적은 돈을 주고 사는 것’이 알뜰하고 현명한 소비라고 생각한다. 그러다보니 가격이 싸면 ‘필요할 테니까’, ‘있으면 좋을 것 같아서’, ‘어차피 쓸 거니까’라는 생각에 쉽게 지갑을 연다.

필요해서 사는 것이 아니라, 싸니까 사는 버릇이 생기는 것이다. 필요하지 않은 물건을 ‘세일’해서 사는 데에는 손해 보기 싫은 감정이 숨어있다. ‘세일’을 강조하며, 나중에 사면 손해라는 메시지에 민감하게 반응하는 것이다. 하지만, 꼭 필요하지 않은 1만 원짜리 물건을 40% 세일해서 사면, 4000원을 번 것이 아니라 6000원을 낭비한 것에 지나지 않는다. ‘싸게 사면 이득이다’에서 ‘불필요한 것을 사면 낭비다’라는 생각으로 바뀌어야 한다.

싸서 사는 버릇에다, 신용카드까지 더해지면 과잉 소비가 되기 십상이다. 신용카드의 후불기능은 당장 눈에 보이는 지출이 없다보니, 소비에 더 관대해진다. 신용카드는 맨 처음 한 달만 기분이 좋다. 마음껏 써도 돈이 줄지 않기 때문이다. 하지만, 다음 달 카드대금을 결제하고 나면 이제는 돈이 없어 신용카드에 기대야 하는 상황이 발생한다. 줄이려 해도 줄지 않는 것이 신용카드다. 건강한 소비란 ‘필요한 것에 적정한 가격을 지불하고 가치 있게 쓰는 것’이다. 싸게 많이 사는 것보다 필요한 만큼만 제 값을 주고 사는 것이 훨씬 현명하다.

단기적금으로 모아 정기예금 들라

20~30대는 생애주기 상 소득이 가장 적은 때지만, 저축여력은 가장 높은 시기다. 나이가 들수록 결혼, 내집 마련, 자녀 교육, 부모 부양 등 필수지출이 늘기 때문이다. 미혼 시절에 저축하지 못하면 갈수록 돈에 대한 압박이 심해질 수밖에 없다. 때문에 젊을수록 가장 신경 써서 준비해야 하는 것이 바로 저축이다.

‘강제적으로 꾸준히 예측 가능하게’ 저축해야 한다. 쓰고 남는 돈을 저축하면, 웬만큼 소비에 무심하지 않는 한 저축이 어렵다. 또 앞으로 남은 인생의 여러 과제들을 해결하기 위해서는 그 때 그 때 필요한 목돈이 있다. 결혼과 주거 문제만 해도 필요한 최소한의 금액이 있고 사용해야 할 시기가 있다.

10년 이상 장기로 묶어 둬야 한다거나 상황에 따라 금액이 달라지는 상품은 적합하지 않다. 직무에 필요한 일을 배우고 익혀야하는 형편에 따로 시간을 내 재테크 공부를 한다는 것 역시 비합리적이다. 자기계발을 위해 쓸 수 있는 시간이 제한적인만큼 자신의 분야에서 전문성을 키우는 것이 나중을 생각해서도 훨씬 더 경쟁력 있는 일이다. 자기계발은 분명 중요하지만, 자신의 분야에서 ‘전문가’가 되기 위한 노력이 ‘재테크’보다 더 중요하다.

결국 사회초년생에게 가장 중요한 금융상품은 예적금이다. 쓰지 않고 모으는 것이 수익률을 높이는 것보다 몇 배나 빨리 목돈을 만들 수 있는 시기이기 때문이다. 저축을 할 때도 무조건 장기로 가입하기보다는, 단기 적금으로 모아서 정기예금으로 굴리는 방식이 더 좋다. 약간의 이자를 더 챙길 수 있을 뿐 아니라, 필요할 때 꺼내 쓰기에도 유리하다.

상담자의 경우, 월급관리를 위해 통장을 분리했다. 월급이 들어오는 급여 통장, 결혼 자금과 단기저축을 위한 적금통장 2개, 지출통장, 그리고 남는 돈을 모아 단기 비상금이나 예비비로 쓰기 위한 통장(CMA)이다. 약 5년 후 결혼자금 5000만 원을 목표로 세우고, 부모님과 함께 생활해 필수비용이 적은 만큼 소득의 절반가량을 저축하기로 했다. 신용카드는 없애고, 대신 지출통장을 분리해 예산만큼 옮겨놓고 체크카드를 사용함으로써 지출을 관리하기로 했다. CMA통장이 없는 경우, 단기 비상금이나 예비비는 급여통장에 둬도 무방하다. CMA통장은 은행의 보통예금처럼 입출금은 자유롭지만, 보통예금보다 이자를 조금 더 받을 수 있어 잔고가 남아있을 경우 유리하다.

이렇게 통장을 분리하는 것만으로도, 얼마나 쓰고 얼마나 저축하고 있는지 손쉽게 파악이 된다. 예비비는 적금만기액과 합쳐 정기예금으로 묶어두거나, 자기계발을 위한 학원비나 노트북 구입처럼 필요한 곳에 쓰면 된다.